税理士の保険提案について

税理士は保険代理店業務を行うことが出来ます

ご存じの方も多いと思いますが、税理士は生命保険の代理店をすることが出来ます。私も日本生命さん・大同生命さんと代理店契約を結んでいます。ただ私は資金繰りと固定費削減を優先しちゃうので全然売れてませんが😅

税理士が生命保険を販売するメリット

税理士が生命保険を販売するメリットは、会社の資金繰りや人事を把握しており、個人の財産の状況も教えてもらいやすい立場にあるので、保険会社さんと協力してより良い保険商品の提案を行える点にあります(因みに私は保険代理店をやっていながら商品知識はほとんどありません。商品のことは保険会社さんにおんぶにだっこです😅)。

悪質な販売もあります

ただ残念なことに税理士という社会的な信用を利用し、自分の儲けしか考えていないのではないか?という販売の仕方をしている税理士事務所もあります。

ありがたいことにほとんどのお客様は実際に契約するかどうかは別として、税理士が保険を提案すると「きっと我が社のことを想ってのことだろう」と好意的に受け取っていただけます。しかし実際には会社の資金繰りなど全く考慮していないのではないか?と思われる保険契約が散見されます。未来のことは誰にもわからないので、保険の提案に正解は無いですが税理士が販売する以上、会社の財務・経営状態を考慮しない保険商品の販売は”悪質”だと私は思います。

私が悪質だと感じた事例

最近、他の税理士事務所から当事務所に移ってこられたお客様がいらっしゃるのですが、そのお客様はまだ会社を設立されて2年しか経っておられませんでした。社長と正社員・パート合わせて数名でやっておられて、当然ながら財務状態もまだまだ弱く資金の余裕もほとんどありませんが、顧客を獲得するためにどんどん攻めなければなりません。事業が軌道に乗るかどうかの非常に大事な時期です。そんな状況にありながら当時の税理士事務所の勧めで多額の保険料が発生する保険契約を結んでいらっしゃいました。「経営者ならこれくらいの保険に入るのは当たり前」「みんな入っている」。独立して間もないころに味方だと信じている税理士事務所にこんなこと言われたら「そうかな?」と思っちゃいますよね⁉

この保険の提案をしたのは税理士を何人も抱えているような広島では結構有名な税理士事務所さんだったので、私も驚きました。

問題点① 資金繰りを考慮していない

設立間もない会社は採用活動・広告宣伝・設備投資などとにかくお金がかかりますし、実績もないので価格競争力も弱いのが普通です。資金繰りが厳しいにもかかわらず、この会社は社長を被保険者として医療・障害・介護・死亡・ガンとフルラインナップで保険に加入させられていました。そりゃ全部入ってれば安心ですが資金繰りを苦しくしてまでやることですかね⁈「いざとなれば契約者貸付で保険会社から借りれますから」と言われたそうですが、保険会社さんの金利は高いですから(-_-;)

そもそも設立2年と言えばまだ赤ちゃんみたいなものです。将来のことを心配している場合ですかね⁈

問題点② 恐らく節税を謳っている

契約日をみたところ決算日直前になっていました。保険料を年払いし利益を圧縮しようとしたことが容易に推察できます。法人に保険を販売するとき、「節税」を謳い文句にするのが一番売りやすいのだろうと思います。経営者に一番響きますから。ただ法人保険の節税というのはただの”課税の繰り延べ”(税金の支払いを先延ばしにすること)に過ぎません。その課税の繰り延べも国税当局からの通達が厳しくなる一方で効果がどんどん薄れています。

保険はあくまで保障を第一に考えるべきで節税は二の次だと思います。

問題点③ ご家族への保障が考慮されていない

かなり手厚い保障内容になっていたので、個人で契約されている保険と被っている部分があるのではないか?と考えたのですが個人で契約されている保険は無いとのこと。法人契約の保険を個人名義に変更することは可能なので、もしかしたらそこまで考えてフルラインナップの提案をしたのかと思いましたが、ただの偶然のようです。しかし設立間もない会社が生命保険に加入するとき注意するべきことがあります。

法人契約・個人契約両方の観点が必要

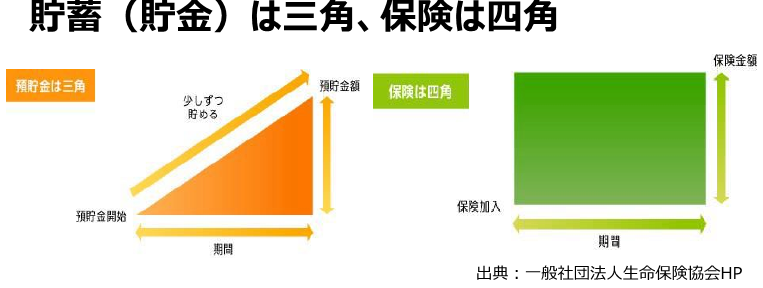

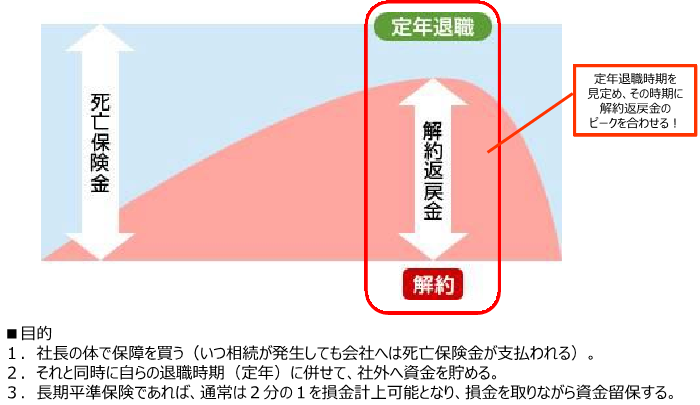

法人契約の生命保険でオーソドックスな契約は次のようなものです。

社長の死亡による会社へのダメージをカバーしつつ、保険料は一部もしくは全額経費で落とせるので効率的に退職金原資を確保することが出来ます。

万が一、早くに経営者が亡くなられてしまったら・・

ただ、もし経営者が会社設立間もなく亡くなられてしまったらどうなるでしょうか?会社へは多額の死亡保険金が支払われます。亡くなられた場合も死亡退職金を遺族は社長に代わって受け取ることが出来ますし、その退職金は”原則”会社の経費として落とすことが出来ます。

「原則」と書いたのは退職金は何円でも良いわけではないのです。退職金は税の優遇が大きいので、過大な退職金を支給すると適正額との差額に法人税が課税されてしまいます。では適正額はいくらかというと、明確な算定方法が定められているわけではないのですが、一般的には次のような計算式で算出します。

月額報酬×役員在位年数×功績倍率(1~3倍)

もし月額報酬50万円の社長が就任3年で亡くなってしまうと、450万円(50万円×3年×3倍)程度しか受け取れなくなってしまいます。

もちろん法人税を余分に支払うことを覚悟のうえで多額の死亡退職金を支給するもの一つの考えですが「会社で生命保険を掛けているから安心」ではなく、少なくとも役員に就任してから一定期間は個人で定期保険に加入するなどの対処方法を検討すべきだと思います。