外注費を給与と否認されないために

外注費と給与の違い

保険の外交員・美容師・一人親方など自社の社員として雇用するのではなく、外注先としてお仕事をしてもらっている方も多いと思います。今回は外注費と給与の違いや、社員ではなく外注先とすることの注意点などを解説したいと思います。

契約形態の違い

まず当たり前のことですが契約形態が違います。給与は雇用契約、外注費についてはケースバイケースでしょうが多くは請負契約だと思います。

働き方の違い

これが非常にあいまいな部分なので税務調査でも問題になりやすいのですが、簡単に言うと一般の社員に比べて様々な拘束(時間や場所)を受けにくい働き方ができるのが外注先です。

外注費のメリット

多くの方が外注を使うメリットして社会保険料の負担が無いことを挙げられると思います。また給与は固定費ですが、外注費は変動費(売上に比例する費用)なので売上が悪いときに助かるという方もいるでしょう。あとこれは経営者の方はあまり意識していらっしゃらないかもしれませんが消費税も外注費の方が有利です。それは外注費は課税取引、給与は不課税取引だからです。

例えば仕事の対価として11万円を支払ったとします。給与だと11万円全額費用ですが、外注費だと費用10万円、消費税1万円となります。この消費税1万円は納税額から差し引くことができるので(仕入れ税額控除)、外注費で処理した方が消費税法上では有利となります。

給与と認定されないために気を付けること

ただ外注費か給与かについては税務調査で問題になりがちです。いくらこちらが外注費だと主張しても調査官に「実態は給与だ」と“事実認定”されてしまったらそれまでです。外注費を給与と認定された場合に起こることは次の二つです。

・消費税の仕入税額控除が否認され過年度分の修正申告が必要になります。

・給与の場合、雇用主に源泉徴収義務があるため(外注費でも外交員の場合などは源泉徴収義務があります)、給与と認定された金額に対する源泉所得税を納めなければなりません。この源泉所得税は外注先に請求することができますが、回収は困難だと思います。

いずれも本税に加え加算税も納付しなければなりません。社会保険料の問題も発生してくるでしょう。

ただ調査官も闇雲に給与だと事実認定するわけではありません。それなりの根拠が無ければ給与と認定することはできないので、こちらとしては給与と認定されないための準備をしておく必要があります。

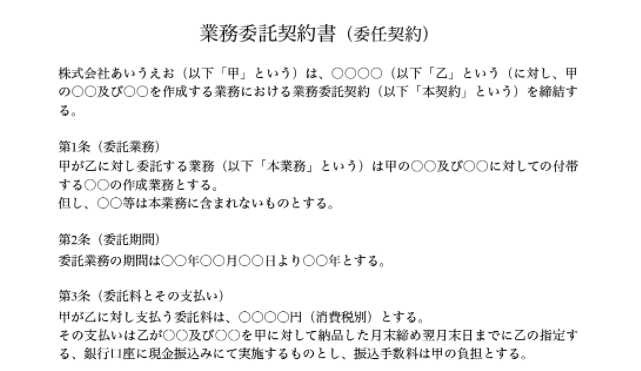

契約書を作る

基本的なことですが“業務委託契約書”を作り、会社・外注先双方の署名捺印してください。税務調査は形式ではなく実態を調査されるので、契約書があったからと言って給与ではないと証明できるわけではありませんが、反論する根拠の一つになりますし、外注の場合“業務委託契約書”はあって当たり前のものなので、逆にないと「なぜ無いのか?実態は給与だからではないのか?」ということになりかねません。

時間管理

個人的にはここが一番重要だと思うのですが、一般の社員のような時間的な拘束を外注先に強いないようにしてください。一般社員と同じように毎日毎日9時-17時で働かせるというようなことは避けてください。タイムカードをきらせたり、残業代を支払うなどは完全にアウトです。

支払日

通常の支払は末日払いだと思いますが、給与は10日であったり25日であったりすると思います。このような場合は外注費の支払は必ず末日に支払うようにしてください。給与とは違うんだということを示すことが重要です。

請求書を作る

請求書を外注先に作ってもらってください。作ってくれない場合は最悪こちらで請求書を作って、外注先に確認のうえ押印してもらってください。ただこれも時間管理の問題になりますが、請求額の計算方法が“単価×時間”や“日当×日数”というのはあまり好ましくありません。売上×〇%といった形式の方が良いでしょう。

外注先に一部経費を負担させる

外注先が美容師ならハサミなどの備品、建設業なら工具などになるのでしょうが、それらの経費を外注先に負担してもらってください。

確定申告義務を通知する

最後に給与と外注費が問題になりやすいのが外注先が確定申告していない場合です。給与であれば雇用主が年末調整するので確定申告する必要はありませんが、外注先は自身で事業所得を確定申告する義務が有ります。こればかりはこちらでコントロールできませんが、書面などで事業所得として(間違っても給与所得としないように)確定申告義務があることを通知するようにしてください。

ここまで書いたことをすべて実行するのは難しいかもしれませんが、できる限りでやってみてください。